Статья 169 Налогового кодекса РФ, что такое счет-фактура

В ходе осуществления предпринимательской деятельности многие бизнесмены сталкиваются с вопросом документирования различных договоров купли-продажи, соглашений по оказанию определенных услуг.

Статья 169 Налогового кодекса РФ регламентирует порядок составления счетов-фактур, описывает основные особенности такой разновидности документации.

Законодательная база

Статья 169 Налогового кодекса РФ

Счет-фактура представляет собой документ, на основании которого покупатель может принимать предоставленные имущественные права, товары, либо услуги, размеров налоговых взносов в установленном порядке. Такой документ можно составлять в бумажном или электронном виде.

Счета-фактуры можно составлять в цифровой форме при наличии взаимного согласования участниками сделки, а также возможности использования соответствующих технических приспособлений для ознакомления с содержательной частью оформленной документации.

По сути, счет-фактура является разновидностью бухгалтерской документации, подтверждающий факт состоявшейся отгрузки определенных товаров, либо оказание конкретных услуг с учетом их стоимости. Такие справки нужны для удостоверения суммы НДС относительно продажи продукции или определенных услуг и для подтверждения осуществления покупки, а также входящего НДС.

Содержательная часть счета-фактуры представляет собой Книги, в которых фиксируются сделки, учитывается НДС в территориальных отделениях налоговой службы. Счет-фактура предоставляется покупателю, когда он получает товары или определенные услуги от продавца.

Существуют две основных разновидности счетов-фактур:

- Стандартную выставляет продавец, когда выполняется отгрузка товаров или предоставляются услуги после внесения оговоренного объема платежных средств в качестве оплаты полностью.

- Авансовая счет-фактура оформляется при осуществлении предоплаты. Информация об отправителях и получателях груза в таких документах никогда не указывается. Однако в такой справке всегда должны быть сведения относительно расчетно-платежной документации.

- Основные правила оформления счета-фактуры указаны в ст. 169 НК РФ.

Почему нужно оформлять такие документы?

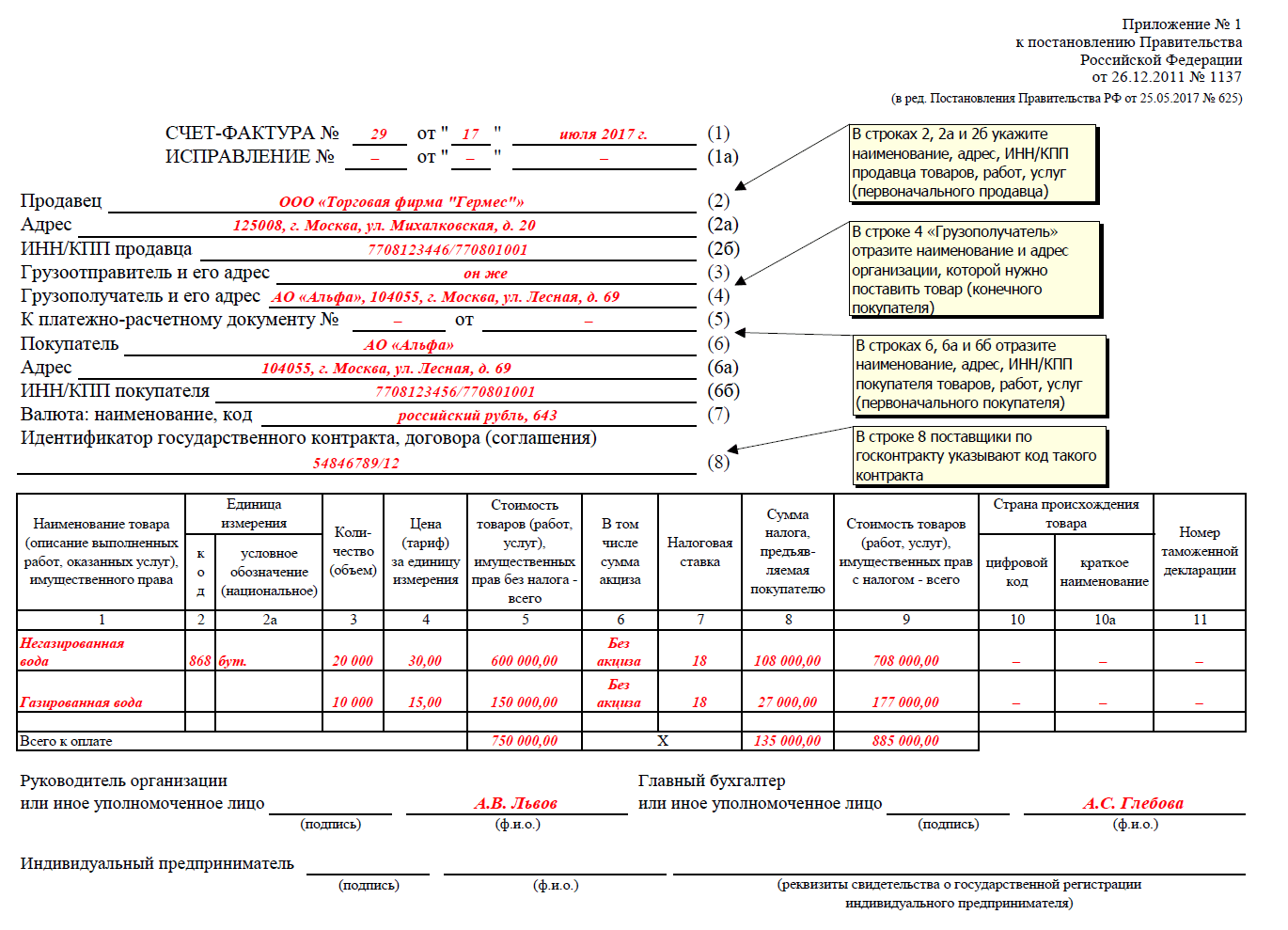

Счет-фактура: образец

НДС считается весьма значимой составляющей регулярной бухгалтерской отчетности на каждому предприятии, работающем и предоставляющем налоговые взносы по стандартизированной системе. Для использования права вычета по конкретному налогу каждому агенту придется оформлять счет-фактуру в соответствии с установленными законом правилами.

Такие документы рассматриваются в качестве основных для применения права вычета несмотря на то, что по факту не являются доказательством приема-передачи товара или оказания услуги, указанной в документе. Для этого специально оформляется ТТН, а также документ, свидетельствующий о приеме или передаче товаров, документов или предоставлении определенных услуг.

В статье 169 Налогового кодекса РФ сказано, что счет-фактура может определяться в качестве основного бухгалтерского документа, поскольку содержит полный перечень необходимых для этого показателей, отмеченных в ФЗ «О налоговом учете» и НК РФ.

В специально составленных журналах необходимо вести учет имеющегося списка счетов-фактур. В составляемых налоговых отчетностях принимаются во внимание объединенные показатели НДС, указанных в таких журналах. На базе подобных отчетов определяется совокупный объем налоговых взносов, который обязательно необходимо уплачивать в государственный бюджет.

Начиная с 2016 года все коммерческие организации и предприятия, взаимодействующие со счетами-фактурами, обязаны соблюдать установленные нормы заполнения, а также пользоваться формой, определенной ПП РФ от 26.12.2011 г за № 1137 с корректировками от 2014 года.

Отличительные особенности счета-фактуры

Журнал учета счетов-фактур

Некоторым бизнесменам непонятно отличие между счетами-фактурами и обыкновенными накладными. Отличие такого документа от обычного счета заключается в необходимости предоставлять счет-фактуру исключительно продавцам или официальным поставщикам определенных услуг, которые уплачивают НДС.

Каждый представитель своей организации должен понимать, что счет считается обязательным к заполнению видом бухгалтерской документации, оформляемый штатным бухгалтером на базе соглашения купли-продажи или по оказанию определенных услуг.

Каждому поставщику необходима счет-фактура для возможности составления отчетности в получении права на утвержденный законодательством налоговый вычет, счет предоставляется самому заказчику для оплаты оговоренных услуг и предоставленных материальных ценностей.

Также в статье 169 Налогового кодекса РФ сказано, что оформление счета-фактуры и накладной осуществляется при заключении одного соглашения. Однако форма, функция и содержательная составляющая имеют определенные отличия. Счет-фактуру необходимо обязательно оформлять только в соответствии с указанным образцом в то время, как накладную оформляют в произвольном виде.

Счет-фактуру необходимо оформлять после предоставления платежных средств в качестве оплаты за товар или услугу. Этот документ считается подтверждением для возможности вычета НДС. Накладную необходимо заполнять после отгрузки определенной группы товаров для возможности документального подтверждения выполненного действия.

На основании полученной накладной заказчику в случае возникновения разногласий удастся предъявить конкретные претензии поставщику услуг.

Как заполняется?

Статья 169 Налогового кодекса РФ: о счетах-фактурах

Правила заполнения счета-фактуры:

- В шапке необходимо прописать № документа и дату оформления. Каждая организация осуществляет нумерацию подобных документов по своему усмотрению. Основным требованием к таким документам является их упорядоченность.

- В поле указания даты прописывается день выписки счета-фактуры;

- Во второй строке указывается полное название организации-продавца;

- После этого указываются данные о получателе и отправителе груза;

- Пятая строка в шапке заполняется в ситуации, когда уже были предоставлены какие-то платежные средства по составленному соглашению;

- В шестой строке указываются данные об организации-заказчике.

Табличная часть документа содержит 11 основных граф, в которых приводятся подробные сведения о товарах и услугах:

- Название товаров.

- Количество иди другая единица измерения.

- Количество фактически отгруженных единиц товара.

- Стоимость без НДС.

- Общая стоимость товаров и услуг без учета налоговых взносов.

- Размер акциза по отдельным группам товаров.

- Размер налоговых взносов.

- Объем НДС, вычисляемый в соответствии с используемыми налоговыми ставками.

- Общая стоимость товаров и услуг с учетом налоговой ставки.

- Страна изготовления товара.

- Реквизиты таможенных деклараций.

Последнюю графу заполнять не придется, если продукция изготавливалась на территории РФ и не перевозилась через границу. После ознакомления с информацией, изложенной в данной статье, у предпринимателей не будут возникать вопросы о том, как правильно оформляется счет-фактура.

Что такое счет фактура, для чего она нужна и как заполняется? Ответы — в видео:

Стоит один раз заполнить с юридически грамотным человеком и можно заниматься этим в дальнейшем самому. Нет ничего сложного, если стараться. Просто нужны внимательность и усидчивость.

Наша читательница несколько упрощает отношение к такому важному бухгалтерскому документу, как счет-фактура. Это сложный документ, является основной составляющей бухгалтерского учета движения товаров, работ и услуг между предприятиями и индивидуальными предпринимателями. Документ применяется при общей системе налогообложения. Предприятия малого бизнеса и индивидуальные предприниматели, как правило, применяют специальные налоговые режимы, при которых счет-фактура не применяется.

Кроме учета движения товаров, работ и услуг, счет-фактура позволяет вести учет движения налога на добавленную стоимость (НДС). Предприятия учитывают налог, который был ими уплачен при приобретении продукции, работ и услуг для нужд производства. Выпуская собственную продукцию для реализации, они имеют право произвести зачет НДС, который уже заплатили при покупке. Такой учет с помощью документа счет-фактура, позволяет избежать двойного налогообложения.

Счет-фактура при производственной деятельности имеет большое значение. Работать с этими документами должны бухгалтеры высокой квалификации. В обычном коммерческом обороте, при розничной торговле, этот документ применяется мало, и не имеет большого значения. При оформлении документооборота, юридическая грамотность не имеет никакого значения. А вот специальная подготовка бухгалтера необходима, так как малейшая ошибка, может привести к значительным убыткам предприятия.

Обоснование: ст. 169 НК РФ.

+7-(499) XX-XX-XXX

+7-(812) XX-XX-XXX

+7-(800) XX-XX-XXX

Конечно, даже не могу себе представить уровень внимательности тех людей, которые в свое время заполняли счета-фактуры вручную. Ведь некоторые данные предельно важны, и любая цифра может нанести ущерб. Сейчас все делается проще, при помощи бухгалтерских программ, базовые данные вводятся один раз, но даже при этом очень часты ошибки.

Тот факт, что тому, правильному заполнению счета-фактуры посвящена целая статья в налоговом кодексе, очень много говорит о степени свободы предпринимателей в области принятия решений, а также о том, насколько загружен работой наш депутатский корпус.

Олег, что вы имеете в виду? Ваш комментарий довольно ироничен и требует дальнейшего продолжения. Нельзя так относиться к этому важнейшему документу. Мы уже обращали внимание наших читателей на важность этого документа бухгалтерского учета. На основании счетов-фактур и сведений, которые они содержат, определяется добавленная стоимость предприятия.

Это основополагающий показатель в экономике предприятия, и экономики страны в целом. Чем выше добавленная стоимость, тем эффективнее экономика предприятия, а следовательно, и экономики нашей страны.

Содержание счета-фактуры постоянно совершенствуется с учетом изменений в экономике. Законодатель в этом принимает самое непосредственное участие.

С 2019 года повышается ставка налога на добавленную стоимость до 20%. Это стало возможным в результате экономической стабилизации страны. Если вспомнить историю, то в 1992 г. эта ставка была 28%, в 1993 г. – 20%, с 2004 г. – 18%. Снижение ставки налога до 18% сыграло свою роль и теперь государство решило вернуться к прежнему уровню ставки налога. Видимо в этом есть смысл.

+7-(499) XX-XX-XXX

+7-(812) XX-XX-XXX

+7-(800) XX-XX-XXX