Формула эффективной процентной ставки — почему она важна

Часто бывает так, что взяв кредит, заёмщик обнаруживает, что его стоимость фактически больше, чем указанная предварительно сумма процентов. Получая займ он был готов к выплате одной суммы, а платить приходится больше. Как предусмотреть это заранее? Как оценить указанное превышение? Как рассчитать настоящую стоимость кредита, которая принимает во внимание все важные моменты таких выплат? Согласно закону, эффективная процентная ставка прописывается в договоре, однако она считается по специальной формуле, которая не учитывает некоторые выплаты.

Содержание:

Что такое эффективная процентная ставка

Эффективная процентная ставка – это объективный показатель фактической стоимости кредита, который учитывает все осуществляемые виды выплат.

Когда в банке берётся кредит, обычно рассматривается процент, который необходимо уплатить дополнительно к основной сумме. На самом деле эта информация является неполной. Кроме этого существуют и другие дополнительные выплаты. Если их просуммировать, то окажется, что кредит обойдётся дороже, чем предполагалось, судя по сумме указанной процентной ставки.

Можно сказать, что эффективная процентная ставка представляет собой показатель, который фактически сводит все дополнительные выплаты по данному займу к одной итоговой величине.

Это понятие применяется также к начислению процентов по депозитному вкладу. Конечно, обычно просто происходит начисление, которое соответствует заключённому депозитному договору. Но в некоторых случаях имеют место дополнительные действия, которые могут увеличить доход. Например, это может быть связано с капитализацией процентов. В этом случае доход увеличивается. Эффективная процентная ставка отражает реальный доход, который начисляется на данный депозитный вклад.

Для чего она нужна

Знание эффективной процентной ставки способствует тому, чтобы клиент мог оценить реальные затраты на взятый им кредит. Обычно они превышают номинальную ставку, о которой обычно говорят в таких случаях.

Важно, по возможности максимально снизить дополнительные затраты. Обычно это можно сделать двумя путями.

- Делается выбор между видами ежемесячных платежей (они могут быть аннуитетными или дифференцированными).

- Тщательно изучаются возможные дополнительные выплаты при обслуживании кредита и, по возможности. Делается отказ от них.

В первом случае нужно понимать, что дифференцированные выплаты будут выгоднее аннуитетных. Если есть возможность выбора, желательно использовать первые из них.

Если говорить о дополнительных выплатах, то требуется учитывать, что иногда банк на них не имеет права настаивать. Поэтому нужно уточнить, что именно используется и заключить договор, в котором они не будут предусмотрены. В число таких выплат могут входить следующие:

- Выплата за факт предоставления займа.

- Оплата процедуры рассмотрения заявки на предоставление займа.

- Взятие платы за размещение кредитных средств на счёте клиента.

- За факт проведения подключения к программе страхования.

- Получение денег за открытие, сопровождение и закрытие расчётного счёта при выдаче и возврате кредита.

- Платные услуги СМС-информирования. На практике банк настаивает на предоставлении этой услуги на протяжении первых двух месяцев.

Если удаётся исключить из договора эти и подобные им дополнительные выплаты, эффективная учётная ставка может стать существенно ниже.

Её особенности

Размер эффективной процентной ставки зависит от целого ряда параметров.

Когда говорят о дополнительных платежах по полученному займу, то нужно учитывать, что их величина зависит от нескольких параметров.

- Размер тех платежей, которые предназначены для возвращения основной суммы кредита.

- Полный срок, в течение которого заёмщик должен полностью рассчитаться за предоставленный кредит.

- Вид применяемых ежемесячных платежей.

- Предусмотренные соглашением проценты, которые заёмщик обязан уплатить за получение основной суммы кредита.

- Различного рода комиссионные сборы, которые необходимо будет уплатить в связи с проведением оформления кредита.

- Также рассматриваются комиссионные сборы за проведение выдачи кредита.

- Оплата платежей за предоставление счёта, на который нужно вносить деньги в процессе погашения займа. Обычно включают в себя плату за открытие, пользование и закрытие данного счёта и взимаются единовременно.

- Иногда дополнительно предусматривается оплата страхования, связанного с возвращением займа. Такие расходы также учитываются при определении процентной ставки.

Важно подчеркнуть, что в рассматриваемую величину включаются заранее предусмотренные расходы по обслуживанию взятого кредита. Тут не учитываются дополнительные расходы, которые могут возникнуть по вине заёмщика в связи с нарушениями в процессе возврата предоставленного ему займа. В последнюю категорию обычно входят следующие виды выплат.

- Подключение дополнительных платных услуг. Примером может быть, например, СМС-информирование, которое предоставляется за дополнительную плату.

- Дополнительная оплата, которая может потребоваться для оплаты проведения реструктуризации долга.

- Если заёмщик в процессе возвращения финансовых средств допускает какие-либо нарушения, например просрочку выплат, то штрафы и пеня, которые ему приходится дополнительно выплачивать не рассматриваются при определении величины эффективной процентной ставки.

Как её вычислить по вкладу

Обычно, такой расчёт относится к вычислению сложных процентов по депозитному вкладу.

Формула

Вычисления надо проводить по следующей формуле расчета эффективной процентной ставки:

Э = ((( 1 * (С / 100) / Н) возводится в степень (Н * М)) — 1)

Здесь использованы обозначения:

- Э — эффективная процентная ставка депозитного вклада.

- С — это номинальная ставка. Она указана в заключённом договоре.

- Н представляет собой количество интервалов начисления в году. Для месяцев рано 12, для кварталов — 4.

- М — количество лет.

Пример расчета

Рассмотрим депозит на 100 000 рублей со ставкой 7,2%. Предположим, капитализация происходит ежемесячно. Разделим годовую ставку на 12 месяцев и получим 0,6% за месяц. Каждый раз полученные проценты будем добавлять к основной сумме.

Месяцы | Сумма депозита | Процентная ставка | Сумма процентов |

1 | 100000 | 0,6% | 600 |

2 | 100600 | 0,6% | 603,6 |

3 | 101203,6 | 0,6% | 607,22 |

4 | 101810,82 | 0,6% | 610,87 |

5 | 102421,69 | 0,6% | 614,53 |

6 | 103036,22 | 0,6% | 618,22 |

7 | 103654,43 | 0,6% | 621,93 |

8 | 104276,36 | 0,6% | 625,66 |

9 | 104902,02 | 0,6% | 629,41 |

10 | 105531,43 | 0,6% | 633,19 |

11 | 106164,62 | 0,6% | 636,99 |

12 | 106801,61 | 0,6% | 640,81 |

Итого: |

|

| 7442,42 |

Эффективная ставка составила 7,44%.

Как её вычислить по кредиту

При её вычислении требуется учесть много различных выплат, что является довольно сложной задачей.

Формула

Поскольку официально рассчитанная величина не учитывает всех дополнительных выплат, лучше всего постараться оценить данную величину самостоятельно. Точная формула является достаточно сложной, поэтому приведём здесь один из простых случаев.

Годовая эффективная ставка здесь рассчитывается по следующей формуле:

Э = ( 1 + П ) В — 1

Здесь использованы следующие обозначения.

- Э — эффективная процентная ставка, которая представляет собой результат расчёта.

- П — равна номинальной ставке. В рассматриваемой ситуации она равна 18%.

- В представляет собой количество произведённых выплат.

Пример расчета

Приведём пример расчёта эффективной ставки. При этом заметим, что рассматриваемая ситуация для простоты расчёта не содержит ряда дополнительных выплат.

Условия, которые здесь рассматриваются, будут состоять в следующем.

- Общая сумма заёмных денег составит сто тысяч рублей.

- Ставка кредита будет равна 18% годовых.

- В перерасчёте за каждый месяц она будет составлять полтора процента. Эта величина получена путём деления годовой ставки на двенадцать месяцев.

- Для возвращения займа ежемесячно делаются равные платежи. Они будут равны 9168 рублей.

Рассмотрим получившийся, как будут проходить платежи. Каждый месяц будет оплачиваться полтора процента от оставшейся до настоящего момента невозвращённой суммы кредита. Разница между величиной ежемесячной выплаты и полутора процентами — это возвращение кредита. Постепенно, по мере возвращения финансовых средств, сумма процентов будет уменьшаться. За двенадцать месяцев заём будет возвращён полностью.

Рассмотрим ежемесячную эффективную ставку. Она, согласно внутренней доходности банка, соответствует представленной в расчёте и равна полутора процентов.

Воспользуемся формулой:

Э = ( 1 + П ) В — 1

После подстановки в формулу исходных данных, будет получено, что в рассматриваемом случае эффективная процентная ставка составит 19,56%.

Важно заметить, что подсчёт рассматриваемой величины в более сложных ситуациях, когда присутствует ряд дополнительных данных включает в себя довольно сложные вычисления и требует для выполнения расчёта определённых математических знаний.

Точная процедура расчёта эффективной банковской ставки определена соответствующими нормативными актами.

Чтобы оценить степень влияния дополнительных выплат, заметим следующее. Предположим, что при открытии счёта была одноразово выплачена одна тысяча рублей, а ежемесячно платится дополнительно 500 рублей. Как это повлияет на рассматриваемые здесь величины?

- Ежемесячная эффективная ставка возрастёт до 2,5%.

- Годовая — 34,48% (вместо номинальных 18%).

Альтернативные методы подсчета

В связи с тем, что точные расчёты сложны и утомительны, имеет смысл воспользоваться разного рода дополнительными средствами для их расчёта.

С помощью Excel

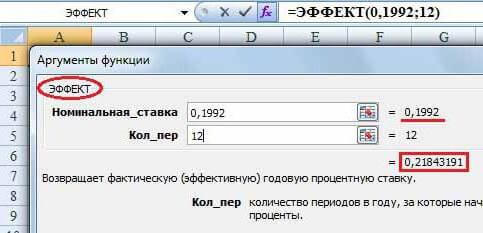

Один из эффективных способов расчёта — воспользоваться для этого электронными таблицами. В Excel имеется специальная функция для таких расчётов под названием “ЭФФЕКТ”.

С помощью онлайн калькулятора

Также можно воспользоваться помощью сайтов, на страницах которых предоставляется возможность воспользоваться онлайн калькуляторами. Они могут иметь различный уровень сложности: от самых простых, до очень профессиональных, учитывающих практически все дополнительные платежи.

Эффективная годовая процентная ставка

Для того, чтобы правильно сравнивать кредитные предложения, которые предлагаются банками, необходимо провести сравнение между ними. Для этого может служить эффективная годовая процентная ставка.

Определение этого понятия следующее. На практике имеется довольно сложная ситуация с различными выплатами, относящимися к кредиту или начислениями, которые связаны с обслуживанием депозитного вклада. Представим, что на самом деле в течение календарного года происходит однократное начисление процентов, которое даёт точно такой же финансовый результат. Это количество процентов можно посчитать, именно это число называется эффективной процентной ставкой.

Отличия между номинальной и эффективной процентной ставкой

Для оценки стоимости кредита нужна именно эффективная процентная ставка, а не номинальная.

Когда заёмщик ищет возможность взять кредит на выгодных условиях, он прежде всего видит рекламные объявления, где банки предлагают предоставление займа за определённые проценты. Конечно, на первый взгляд, достаточно просто выбрать того, чей процент на самом минимальном уровне и обратиться туда за финансовыми средствами.

На самом деле, при оформлении и возврате кредита будут дополнительные выплаты, которые могут повлиять на суммарную цену кредита. Одним из характерных примеров является требование банка получить страховку. Безусловно, понятно желание кредитного учреждения снизить свои риски, однако следует понимать, что делается это за счёт клиента и оплачивать страховку предстоит ему, а не банку.

Чтобы оценить суммарную стоимость кредита, нужно знать эффективную процентную ставку. Именно она позволит сравнивать стоимость различных предложений объективно.

Номинальная процентная ставка — это та величина, которая обычно указывается в рекламных объявлениях и фактически составляет основную часть эффективной процентной ставки.

Также нужно отдавать себе отчёт, что есть затраты заёмщика, которые не входят в обе этих величины. Например, это стоимость реструктуризации долга или уплата штрафных санкций за просрочку выплат.

Эффективная процентная ставка может относиться не только к кредитам, но и к депозитным вкладам. Здесь номинальная ставка — это та, которая указана в условиях и в рекламе, а эффективная связана с наличием особых условий в договоре, которые увеличивают ожидаемую прибыль. Одним из примеров последнего может служить капитализация процентов.

Заключение

Эффективная процентная ставка в некоторых ситуациях может стать очень большой. Поскольку она показывает реальную стоимость кредитных денег, желательно провести её максимальное снижение. Для этого надо подобрать такие условия кредитования, когда она станет минимально возможной.

Видео об эффективной процентной ставке по кредиту: