Как составляется образец договора купли-продажи векселя?

Вексель представляет собой ценную бумагу, подтверждающую наличие долга одного лица другому. Это одна из первых ценных бумаг, возникшая в торговле, когда-то она служила разновидностью простой долговой расписки.

Однако вексель имеет важную особенность: с его помощью организация или физическое лицо вправе переуступить долг другому кредитору, таким образом, долговое обязательство само по себе превращается в товар. Рынок векселей постоянно совершенствуется с учетом новых норм международного права, выпуском таких ценных бумаг занимаются крупнейшие организации мира.

Краткая информация о векселе: понятие, виды, особенности

Вексель имеет древнюю историю

Вексель издавна является средством расчета за услуги или товары: если организация в данный момент не может расплатиться с долгом, она выдает вексель, по которому в определенный срок кредитор вправе потребовать уплаты долга.

Однако он может не требовать этот долг самостоятельно, а передать это право третьему лицу, продав ценную бумагу в следующие руки. Таким образом, долговое обязательство выступает предметом сделки, из которой покупатель собирается извлечь выгоду.

Купля-продажа векселя – достаточно рискованная сделка, так как за живые деньги приобретается всего лишь долговое обязательство. Однако в некоторых случаях это лучшее средство спасения денежных средств от инфляции, кроме того вексель может использоваться как платежное средство в отличие от акций или облигаций. Существуют следующие виды векселей:

- Простой. По сути, это аналог долговой расписки: соло-вексель представляет собой обязательство должника погасить долг в определенном размере в установленный срок, такой вексель является единственным подтверждением наличия долга. Как правило, простой вексель выписывается при совершении товарных сделок: покупатель выдает его продавцу, если не имеет средств, чтобы расплатиться за товар. В установленный срок компания-должник обязуется погасить долг кредитору.

- Переводной. Для обозначения такого типа векселя еще используется итальянское слово тратта. Это приказ векселедателя плательщику выплатить определенный размер долга векселедержателю. По сути, это перевод долга с одного лица на другое.

Переводной вексель выписывается в том случае, если компания векседатель одно временно является и должником, и кредитором. С помощью этой ценной бумаги она может расплатиться с кредитором за счет средств своего должника, которые будут переданы в установленный срок при предоставлении данной ценной бумаги.

Цена векселя может быть написана с учетом процентов по предоставленной должнику денежной ссуде.

В бумаге указывается процентная ставка и точная сумма процентов, которую должник обязуется выплатить к определенному сроку. Если процентная ставка не указана, то должник не обязан платить какие-либо проценты по своему долгу.

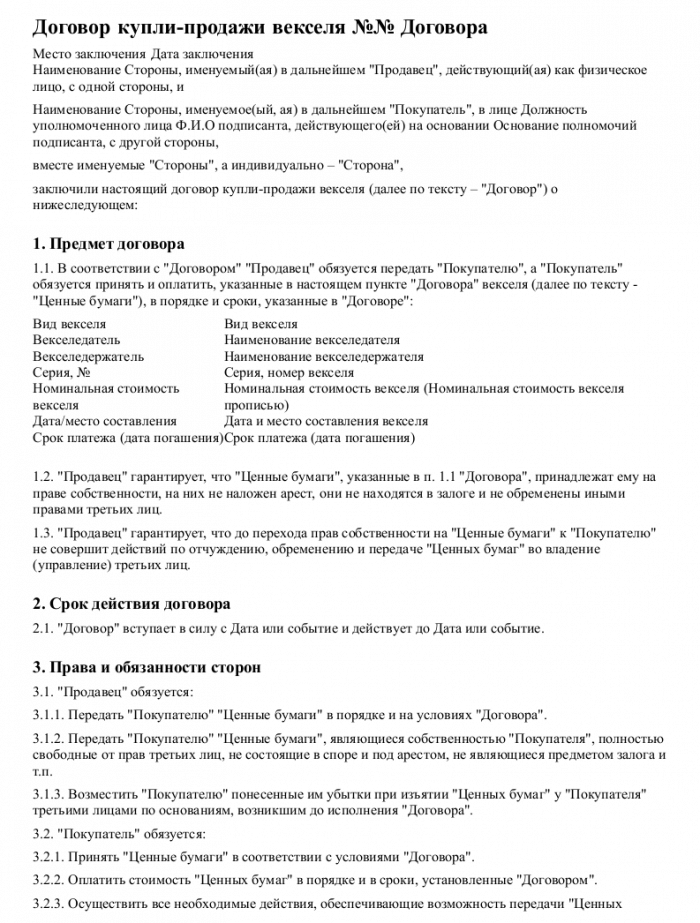

Договор купли-продажи векселя

Договор купли продажи векселя: образец

Образец договора купли-продажи векселя несложно найти на специализированных сайтах: этот документ позволяет передать право взыскания долга другому лицу, то есть вексель продается вместе с правом, которое он дает. Сделки с векселями строятся на тех же принципах, что и с любыми другими товарами, в договоре должны присутствовать следующие обязательные положения:

- В шапке указываются полные данные о сторонах, дата заключения договора и город.

- Предмет договора. В этом разделе указывается, что продавец обязуется передать покупателю вексель, а покупатель – принять его в установленный срок. Подробно вписываются все реквизиты данной ценной бумаги: тип, серия и номер, номинал, процентная ставка, срок погашения.

- Права и обязанности продавца и покупателя. Продавец обязуется передать вексель покупателю в установленные сроки, в договоре должна быть указана конкретная дата.

- Цена договора. Указывается точная стоимость векселя, а также порядок расчета по договору.

- Стоимость векселя вписывается цифрами и буквами.

- Ответственность сторон. Если продавец в указанный срок не сможет предоставить вексель покупателю, то за каждый день просрочки начисляется пеня в установленном договором размере. Аналогично пеня начисляется, если покупатель вовремя не расплатится за приобретенный вексель.

- Порядок решения споров и заключительные положения. В этих разделах указывается последовательность решения спорных ситуаций, а также срок, с момента которого документ вступает в силу. На нем указываются реквизиты сторон и ставятся подписи представителей, скрепленные печатями организаций.

Дополнительно к договору составляется акт приема-передачи векселя. Только с момента подписания такого акта сделка считается исполненной, и права на получение долга с организации, выдавшей вексель, переходят новому владельцу. Акт составляется в 2-х экземплярах: один оставляется продавцу, второй передается покупателю.

Купля-продажа векселя: особенности сделки

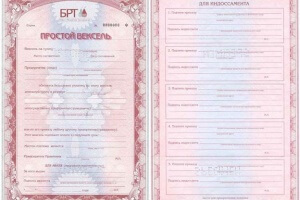

Простой вексель: образец

Работа с векселями – это всегда риск для покупателя. Ценная бумага может оказаться поддельной или составленной с ошибками, в результате по ней будет невозможно получить оговоренную сумму.

Однако при соблюдении определенных правил и требований можно максимально обезопасить себя от мошенничества и гарантированно получить погашение векселя в указанный в нем срок.

Прежде всего, нужно обратить внимание на надежность организации-эмитента, то есть компании, которая выдала этот вексель. Ее надежность проверяется с помощью методов финансовой аналитики, покупатель векселя должен быть уверен, что эмитент гарантированно не обанкротится к моменту уплаты долга.

Специалисты из отдела ценных бумаг постоянно анализируют состояние дел на рынке, чтобы вовремя выявить надежность или ненадежность организаций, продающих свои векселя. На вексельном рынке чаще всего продаются простые векселя, у которых плательщик и векселедатель – это одно и то же лицо.

Существует первичный и вторичный рынок векселей: в первом случае они приобретаются непосредственно у компании-эмитента, стоимость ценной бумаги в этом случае будет максимальной.

Вексель — это всегда риск!

На вторичном рынке векселя перепродаются новым владельцам, при этом их стоимость значительно падает из-за повышенного рынка. Перепродажа векселя для держателя – это способ получить живые деньги до наступления срока уплаты долга, хотя полученная сумма при этом будет меньше.

Поиск покупателя на векселя может вестись по телефону, через объявления в интернете и т. д., при этом компания-эмитент или держатель векселя могут доверить эту работу специализированной брокерской организации. Брокер-посредник лучше ориентируется в ситуации на финансовом рынке, поэтому он быстрее найдет продавца или покупателя, но при этом он должен получить свой процент от суммы сделки.

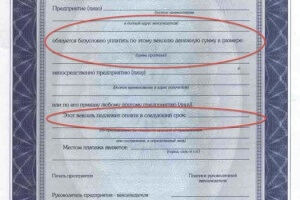

Для предоставления векселя другому лицу с правом выплаты долга на нем должен присутствовать индоссамент – передаточная надпись. Он может быть именным: в этом случае указываются полные данные организации, которой передается право на данный вексель. Однако индоссамент может быть без указания индоссата – в этом случае делается надпись на предъявителя, и долг в любом случае будет выплачиваться держателю векселя.

Для повышения надежности сделки по купле-продаже векселя стороны могут передать его на ответственное хранение в банк. Для продавца и покупателя это дополнительная гарантия того, что деньги вовремя придут на указанный счет, а продавец не откажется от своей части сделки. Как только покупка будет оплачена, вексель должен перейти к покупателю, после чего тот приобретает все права на его использование.

Мнение юриста-эксперта:

[wpmfc_cab_ss]Когда осуществляется купля-продажа векселя обязательно совершение индоссамента. Что это такое? Индоссаментом называют передаточную надпись на самой ценной бумаге. В нашем случае это вексель. Передаточная надпись указывает по чьему приказу следует в дальнейшем произвести оплату по векселю.

Такая надпись может совершаться неограниченное количество раз. Если на бланке векселя не хватает места, то к нему оформляется дополнительный лист, который называется аллонж.

Правовое регулирование оборота векселей осуществляется на основании Женевской вексельной конвенции 1930 г. и ФЗ «О переводном и простом векселе».[/wpmfc_cab_ss]

Вексель — несправедливо забытый инструмент покрытия кассовых разрывов. Что же такое вексель и как его использовать? Ответы — в видео: